通常確定申告は、通常2月16日から3月15日までですが、今年はコロナウイルスの関係で4月16日まで延長されています。

確定申告は、自営業者やフリーランス の人だけでしょ?と思われる方も多いですが、会社員の方も申告した方がいい場合もあります。 その一つが医療費控除です。

ある一定金額を超える医療費を支払った場合、所得から控除してもらえる制度です。

会社員の方は源泉徴収ですので、その控除の金額が大きければ先に納めている税金が還付される事になります。 今年は関係無くとも、もし医療費がかかってしまったという時、医療費控除というキーワードを忘れず確定申告に行きましょう。

簡単に医療費控除についてお話しますので、詳しい手続きは、所轄の税務署にお問い合わせてください。

目次

1.医療費控除とは

2.医療費控除の明細書

3.所得税の税率

4.保険外サービスも適応かも

5.確定申告期限を過ぎてしまったら?

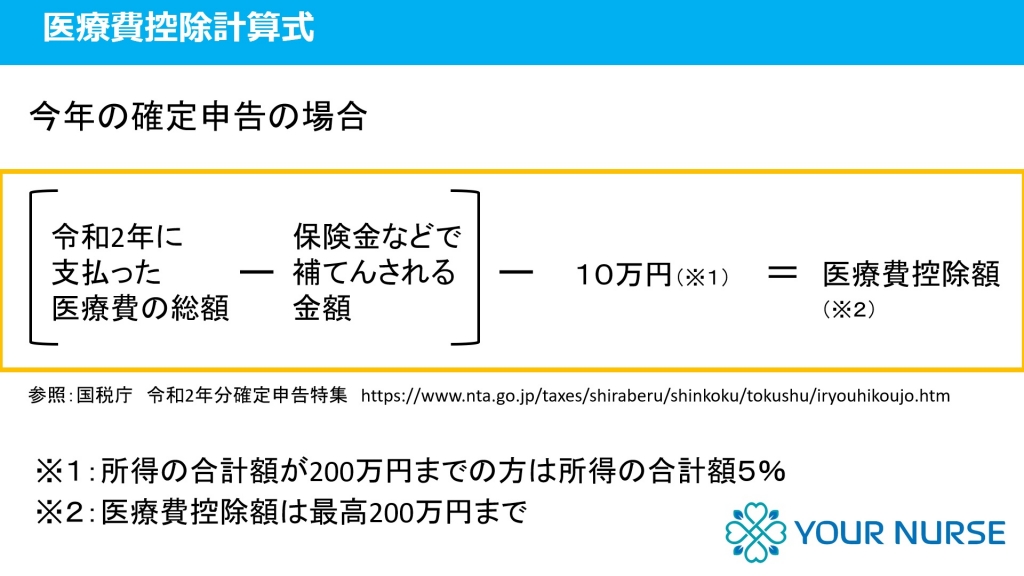

さて医療費控除とは、確定申告の際、申告する方やその方と生計を一にする配偶者その他の親族のために、令和2年中に支払った医療費がある場合は、所定の計算式から算出した金額を医療費控除として、所得金額から差し引くことができます。

最高200万円まで医療費控除、つまり所得控除が可能であり大きな金額です。

日本は累進課税ですので、もし所得が200万円下がるとなると大きく所得税が変わります。

会社員の方は源泉徴収なので、確定申告をすると先に納めていた税金が還付される事でしょう。 年末調整をしている会社員の方も該当しており、医療費の出費が多くなった年は、確定申告、もしくは所轄の税務署に問い合わせてみましょう。

医療費控除

・期間:1月1日から12月31日までの1年間

・金額:自己負担した医療費が10万円を超えた場合 ※所得の合計金額が200万円までの方は、所得の合計金額の5%を超えた場合

・領収書:医療費の領収書は自宅で5年間保存

・書類:指定の医療費控除の明細を確定申告書に添付

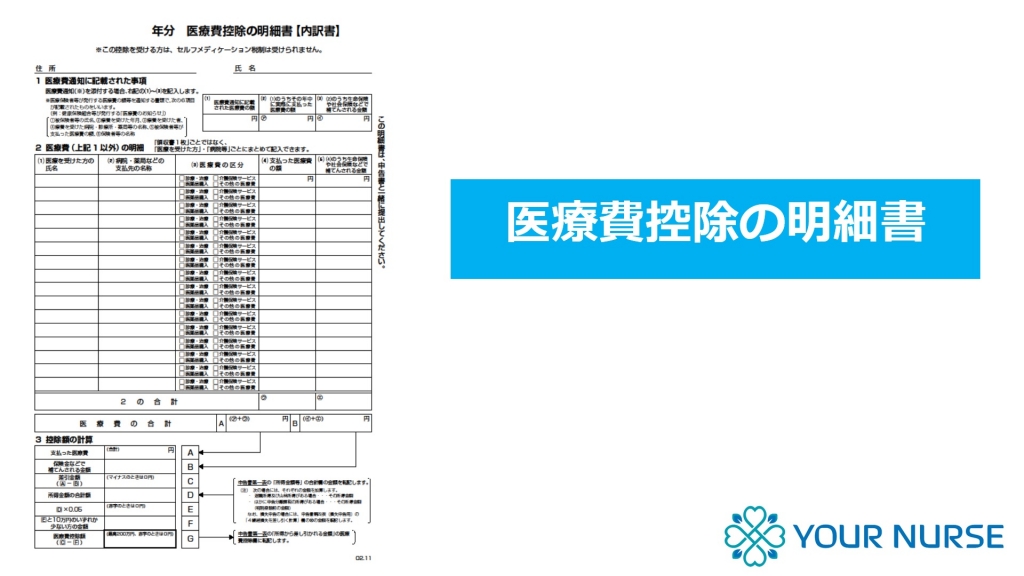

医療費控除を受けるためには、下記の様な「医療費控除の明細書」を、所得税の確定申告書に添付して所轄税務署に提出する必要があります。

こちらは、国税庁のホームぺージからダウンロードする事が可能です。

リンクはこちらになります。記入の説明もついているので安心して記入することが出来ると思います。

医療費控除の明細書様式「PDF版」はこちら【PDF/202KB】

医療費控除の明細書様式「Excel版」はこちら【Excel/589KB】

パソコンで確定申告したい、作成したいという方は、「国税庁 確定申告書等作成コーナー」というページがありますので、そちらを利用すると「医療費控除の明細書」のほか、「確定申告書」等も作成することができます。

医療費控除の明細書の内容が自動で確定申告書に反映されますので便利です。

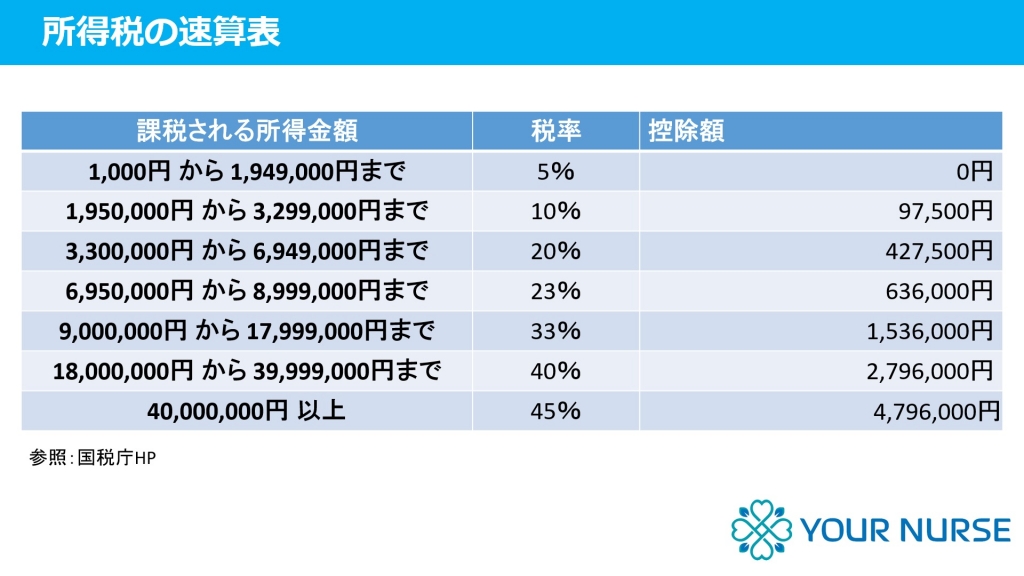

上記の様に、所得税は所得金額に応じて税率が変わってきます。

つまり医療費控除額によって所得金額が下がった場合、税率が変わる事もあります。高額所得者であればその税率も大きいため、医療費控除による所得税の額は大きく変わるでしょう。

その他の控除は様々ありますが、会社員の方だと年末調整の際に会社で手続きする生命保険料控除、地震保険料控除などがイメージしやすいかもしれません。

歯医者さんなどで、保険外のサービス、例えば虫歯治療で、セラミックの歯に変えたり、またはインプラント、矯正治療にされた方の場合、治療内容によっては、医療費控除の対象になるかもしれません。まず高額な医療費を支払った場合、領収書を置いておきましょう。そして、そのかかり付けの医師の方や、税務署に医療費控除が適応か確認してみるのもいいかもしれません。

もしこのブログを見た時が、確定申告の期限が過ぎてしまった人も、安心してください。

所轄の税務署に行けば医療費控除について丁寧に説明、対応してくださり、内容によって納めた税金が還付されるかもしれません。しっかりとその医療費の金額、治療を受けた病院などがわかる物(領収書など)を置いておいてください。

関連ブログ記事: